Cash & Debtfree leveren van de aandelen

Onderstaand bericht verscheen eerder op de website van Overname Experts

Wat wil dat eigenlijk zeggen en wat kan er mis gaan?

In onze praktijk komen we nog veel misverstanden en interpretatieverschillen tegen over bedrijfswaardering. Een bedrijf waarderen kan op verschillende manieren. De meest gebruikte is de discounted cash flow methode (DCF). Daarbij wordt de ondernemingswaarde berekend door de toekomstige kasstromen van het bedrijf contant te maken tegen een disconteringsvoet. De disconteringsvoet weerspiegelt daarbij het risico van het bedrijf. Het spreekt voor zich, dat de uitkomst van de waardering te hoog uitkomt als er te optimistische prognoses worden gebruikt of doordat er wordt uitgegaan van een veel te lage rendementseis. In deze blog ga ik daar niet verder op in, want ik wil een ander aspect van de waardering belichten, nl. cash & debtfree leveren.

Laten we er vanuit gaan dat de waardering via DCF met de juiste uitgangspunten heeft plaatsgevonden. De berekende waarde is dan de ondernemingswaarde, cash & debtfree! Dat wil zeggen dat Koper die waarde voor de aandelen ook wil betalen, mits er geen rentedragende schulden in zitten (bijv. lening aandeelhouders of bankkrediet). Als dat wel het geval is betaalt hij feitelijk meer, nl. de koopsom + de desbetreffende schuld. Derhalve worden op de ondernemingswaarde correcties aangebracht om op de waarde van de aandelen te komen. In het bedrijf aanwezige rentedragende schulden moeten worden afgetrokken en overtollige liquiditeit mag worden bijgeteld.

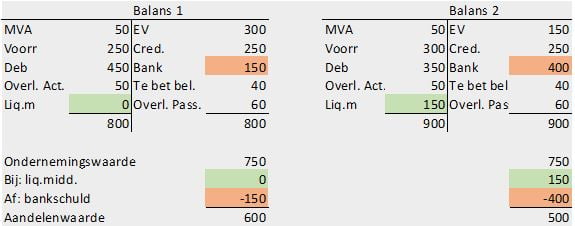

Hieronder is dit uitgewerkt in 2 voorbeelden, waarbij de ondernemingswaarde is berekend op 750:

In Balans 1 neemt Koper bij de overname van de aandelen ook een schuld over van 150 en zal die moeten terugbetalen, zodat hij niet meer voor de aandelen wil betalen dan 600. In Balans 2 neemt Koper zelfs 400 schuld over, maar ook overtollige liquiditeit van 150. Per saldo dus een schuld van 250, zodat de waarde van de aandelen uitkomt op 500.

Tot zover lijkt het niet zo moeilijk, maar in de praktijk ontstaan er veel discussies, doordat het werkkapitaal fluctueert en de balans slechts een momentopname is.

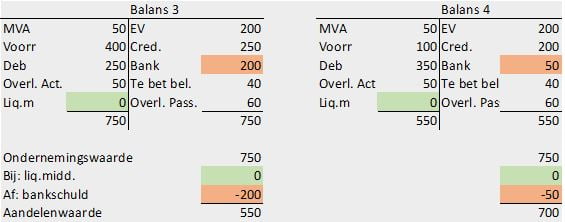

Stel je voor dat het gaat om een groothandel die veel omzet heeft in de laatste maanden van het jaar. Dan zou de balans eruit kunnen zien zoals Balans 3 en realiseert Verkoper, gezien de schuld van 200 (die Koper moet overnemen) een koopsom van 550. Als je echter een maand later opnieuw kijkt zijn voorraad, debiteuren en crediteuren genormaliseerd zoals in Balans 4 en blijkt dat de schuld maar 50 is en de koopsom dus eigenlijk 700 zou moeten zijn!

Natuurlijk zal er altijd wel discussie tussen Koper en Verkoper zijn over wat de normale/gemiddelde positie van het werkkapitaal is. Maar wees je als Koper of Verkoper goed bewust van wat de impact hiervan op de waarde kan zijn. Laat je daarom altijd door een deskundige begeleiden.

Drs. John Oostveen

Bedrijfsovernamespecialist

De naamgever van het bureau is John Oostveen (drs. bedrijfseconomie – 1956). Hij is jarenlang actief geweest in de financiële dienstverlening, zowel als vakman in kredietverlening en controlling, maar ook als financieel directeur en bestuurder. In deze verschillende functies heeft hij veel ervaring opgedaan met overnames en fusies van bedrijven in allerlei soorten en maten. Vanwege het plezier in dit vak en zijn brede kennis en ervaring is hij sinds 2007 actief als zelfstandig en onafhankelijk adviseur bedrijfsoverdrachten. Hij is gecertificeerd en geregistreerd adviseur bedrijfsopvolging (RAB) en doet ook bedrijfswaarderingen. Daarnaast is hij lid van de Beroepsorganisatie voor Specialisten in Bedrijfsoverdracht (BOBB) en onderschrijft haar gedragscode.

Zijn bureau is aangesloten bij Overname-Experts een collectief van ervaren en deskundige specialisten bij bedrijfsovernames en bedrijfsopvolging in het midden- en kleinbedrijf.

Oostveen bedrijfsovernames werkt met concurrerende tarieven op basis van de volgende structuur: Voor familieopvolging en enkelvoudige werkzaamheden (zoals bijv. een waardebepaling of specifieke consultancy) hebben we een vast uurtarief of een integrale totaalprijs. Voor begeleiding van het gehele proces van een bedrijfsovername werken we met een (gereduceerd) uurtarief in combinatie met een vergoeding bij succes.

Andere opdrachten

Hieronder een greep uit de opdrachten die Oostveen Bedrijfsovernames heeft uitgevoerd:

Administratie- en belastingadviesportefeuilles - Assurantieportefeuilles - Automotive - E-Installatie - Food, Groenrecycling - compostering en grondverzet - Groothandels - HR en coaching - ICT softwareontwikkeling en services - Incasso - Ingenieursbureau - Kinderopvang - Marketing/Communicatie - Mode, Productiebedrijven - Schoonmaakbranche - Timmerfabriek - Zonwering en buitenleven.